皆さま、こんにちは!NICE ONの四ケ所です。

昨日のブログでは、緊急事態であればあるほど、現金主義にて利益を出すための意思決定をお勧め致しました。

昨日のブログは、こちらです。

現金主義決算のすすめ 〜今のような状況の時(緊急事態)は、現金主義決算で利益を出す方法を考えましょう!〜

何としてもお金を生み出すか・・

今あるお金で耐え凌ぐか・・

兎にも角にも、知恵を出し合い、工夫しましょう!

そのためには、【前向き】であることが大切です。

拘るのであれば、徹底的に【未来】に拘りましょう!

それでは、今日のブログです。

適切な借入返済の総額とは?

経営者の方にご質問です。

皆さまの会社の借入金は、多いでしょうか?

適切でしょうか?

それとも、少ないでしょうか?

また、何を基準に、そう言えるのでしょうか?

経営者の皆さま、如何でしょうか?

考えることができましたでしょうか?

今日は、その借入金に関する1つの考え方を書かせて頂きますので、皆さまの会社の決算書にて、ぜひ計算をしてみて下さいね。

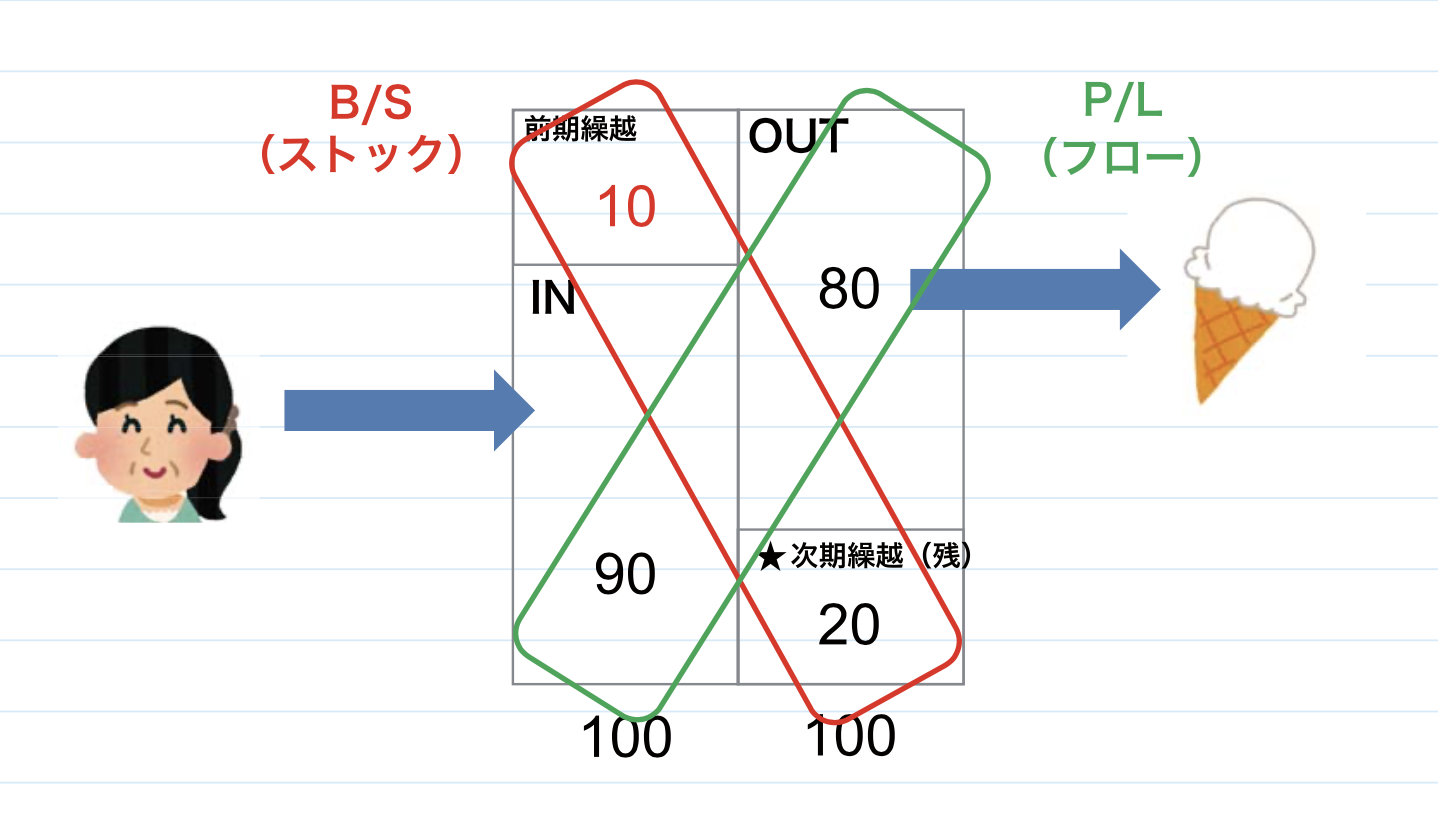

まず、銀行から借り入れをすると、そのお金は頂いたわけではないですので、必ず、期限までに返済する必要があります。

そして、毎月の返済の時には、元金(がんきん)だけではなく、計算された利息も合わせて、銀行口座から引き落とされます。

ここで、会計上の話をするのであれば、その利息は、固定費として経費計上しますが、元金は、借入金が減るだけですから、経費にはなりません。

では、皆さまの会社が【1年間で返済できる元金の総額】は、どのように計算すればいいでしょうか?

それは、次の式で求められます。

税引後当期利益(法人税を支払ったあとの利益)+減価償却費

さぁ、決算書を取り出して、その数字を探してみて下さい。

まずは、【損益計算書】の1番下の方に、税引後当期利益(当期利益、当期純利益など)の額が書かれているはずです。

次に、減価償却費ですが、【販売費及び一般管理費明細書】に書いてあると思いますので、探してみて下さい。

*建設業や製造業は、工事原価報告書、製造原価報告書にも減価償却費があります。

そして、その2つの数字を足してみて下さい。

その数字が、【1年間で返済できる元金の総額】の1つの目安になります。

例えば、税引後当期利益が300万円、減価償却費が200万円だとすると、合計した500万円が、元金返済の総額の1つの目安になるのです。

これを、月の返済額にすると、500万÷12ヶ月ですから、41万円になりますね。

つまり、41万円よりも毎月の返済額が大きい場合は、300万円の税引後当期利益が出ていたとしても、会社のお金は返済に消えていきますので、再び借りなければいけない日が必ずきます。

また、41万円よりも毎月の返済額が少ない場合は、借入金の返済をしながらも、会社のお金は増えていきます。

皆さまの会社は、如何でしたでしょうか?

返済をし続けても、お金が増える経営でしたでしょうか?

ちなみにですが、税引後当期利益+減価償却費がマイナスになる企業は、返済原資がないと判断されてしまいますので、一刻も早く、この数字がプラスになるように事業計画をたて、その計画通りに進めていく必要がありますね。

以上が、返済額に関する1つの考え方です。

適切な借入金総額の考え方とは?

次に、借入金の総額について書いてみたいと思います。

今回も、税引後当期利益が300万円、減価償却費が200万円という会社で考えてみましょう。

先ほども書きましたが、300万円+200万円=500万円ですので、1年間の返済原資は、500万円ということになります。

そして、この500万円と返済期間を掛け合わせて、適切な借入金の総額を導き出すのです。

例えば、5年返済であれば、500万円×5年=2,500万円が適切な借入額ということになります。

逆にいうと、3,500万円の融資をお願いしたいのであれば、500万円×7年=3,500万円ですから、7年返済という希望を出すということです。

お!この経営者は、きちんと計算しているな!って思って頂けそうでしょ!

そういう【見られ方】も大切です。

また、場合によっては、設備投資のための借入もありますよね。

このときは、減価償却費の額が変わりますので、購入予定の設備を税理士さんにお伝えして、減価償却費の額をすぐに調べて頂きましょう。

例えば、その減価償却費の額が、年間で800万円だったとします。

そして、この設備を導入することで、税引後当期利益が500万円になるという事業計画を立てたとします。

すると、500万円+800万円=1,300万円が、返済可能な1年間の元金総額になりますよね。

ということは、5年返済であれば1,300万円×5年=6,500万円、7年返済であれば9,100万円、10年返済であれば1億3千万円までが、借入総額の目安となるわけです。

如何でしょうか?

皆さまの会社は、1年間の返済原資だけでなく、借入金の総額もまた、適切な額の範囲内でしたでしょうか?

もし、収まっていなかったとするならば、何年後かには、その範囲内になるように事業計画を立てるのも良いですね。

ただ、新型コロナウイルスの影響を考えると、今は、緊急事態ですので、上記を1つの目安としながらも、借りられるだけ借りておくという考え方もあると思います。

借りられるだけ借りて良いのか?

私としては、今という【緊急事態において】は、【借りられるだけ借りた方が良い】と考えています。

今日のブログに書いてきた、1つの目安となる数字を大幅に超えたとしても・・です。

ただし、少なくとも事業計画を3つ作り、計画的な経営をすることができるのであれば・・という条件付きです。

借りられるだけ借りることができたので、これで1年間は大丈夫・・という経営者は、私の単なる直感ですが、借りたお金を全額使い果たしてしまいそうな気がします。

それだと、せっかく新型コロナウイルスの影響が終息したにも関わらず、借入金の返済ができなくて・・・ということになりかねません。

まさに、本末転倒です。

だから、借りられるだけ借りるための絶対条件が、3つの事業計画を作って、素直に実行することなのです。

1つは、今年の7月から回復に向かうパターン(3ヶ月間を耐える)。

2つめは、10月から回復に向かうパターン(半年間を耐える)。

3つめは、来年の4月から回復に向かうパターン(1年間を耐える)。

この3つのパターンを想定するのは、それぞれにおける必要な借入の額を知るためですので、必ず計算をして下さいね。

もちろんですが、最も借入の額が大きくなるのは3つめのパターンです。

この場合は、返済が始まるまでに、変遷する時代とお客さまのニーズを見極めて、何がなんでも会社を作り変えていかなければなりません。

それが、来年の4月からに船出に繋がりますし、それが、経営というものだと思います。

それでは、融資を受けたあとのお話に入りますね。

ここでは、3つめのパターンで計算した額を借りることができたとして、お話を進めていきます。

*実際に、それよりも多くの額を借りることができたとしたら、必ず、万が一に備えて使わないで下さいね。

1つめのパターンは、【今】必要な資金以外は、すべて、使わずにとっておきましょう。

2つめのパターンも、【半年】を耐えるための資金以外には、絶対に手をつけないことが大切です。

ただ、3つめのパターンのときは、今回の、特別融資の額を全て使い切ることになると思います。

そして、ここからが重要です。

絶対条件に掲げさせて頂いた事業計画とは、この3パターンそれぞれの、返済計画を立てることなのです。

ぜひ、その時は、今日のブログの最初のトピックである【適切な借入返済の総額】を参考になさって下さい。

状況が回復してきたからといって、今まで、100万円の利益だった会社を、すぐに、1,000万円の利益を出す会社にすることは難しいです。

冷静に状況を見極める必要があります。

毎月いくらならば、返済が可能でしょうか?

毎月、いくらまでの返済が可能な会社に成長しますでしょうか?

その金額を計算することができれば、借りるだけ借りたとしても、何年の返済期間が必要かが分かりますよね。

話が長くなってしまいましたので、少し、まとめますね。

状況が回復するまでの期間を3つに分けたとすると、それぞれ、必要な借入額はいくらなのか?

また、回復後の返済計画はどうなるのか?

その上で、どれだけの融資を受けることができるのか?

融資を受けたあとは、どんな経営に変えていかなければならないのか?

少なくとも、これくらいのことは考えなければなりません。

そして、どういう意思決定をしたとしても、私たちには、アフターコロナの世界が待っています。

その世界においては、どんな理想を掲げることもできますが、例えば、100万円×10年=1,000万円という計算結果を、他に変えることはできません。

つまり、100万円×10年=1億円という世界は、現実には存在しないということです。

だからこそ、頭で描いたことを、数字に置き換えて頂きたいのです。

できないと思っていたことが、実は、できることだったり。

逆に、

できると思っていたことが、そもそも成り立たない数字だったということもあるのです。

ぜひ、借りても返せないから・・と嘆く前に、借りたらどうなるのか?を数字にしましょう。

何通りも書いて、実現可能な計画を見つけ出しましょう。

そして、その計画が見つかったら、仲間に伝えてあげてください!

仲間の前向きな姿勢は、きっと、その人の勇気に繋がりますから。

家族を護り

社員さんを護り

会社を護る

それが、お客さまを護り

日本を護ることに繋がります。

私たち経営者は、それを自ら選択しました。

ぜひ、みんなで力を合わせ、支え合っていきましょう!

今回もまた、ブログ筋トレ中の文章を最後まで読んで頂きまして、誠にありがとうございました。

今後とも、どうぞ宜しくお願いします。

ブログ筋トレVol.371-2

コメントを残す